Verona, 08/05/2024

Risultati Finanziari Consolidati al 31 Marzo 2024

REVO: CRESCITA SOSTENUTA, CON ELEVATI LIVELLI DI PROFITTABILITÀ E SOLIDITÀ PATRIMONIALE.

Raccolta premi pari a € 72,8 milioni (+77,0% rispetto al primo trimestre 2023), con risultato operativo adjusted(1) IFRS 17 pari a € 10,0 milioni e utile netto adjusted pari a € 6,8 milioni. Prosegue l’attività di assetto di REVO Iberia.

I risultati del trimestre, in continuità con la performance positiva registrata nel corso dell'esercizio 2023, confermano che il progetto è entrato nella fase di crescita profittevole prevista dal Piano Industriale.

Risultati IFRS 17:

- Ricavi contratti assicurativi € 50,6 milioni

- Risultato servizi assicurativi € 9,7 milioni

- Risultato finanziario netto € 1,0 milioni

- Risultato operativo € 8,8 milioni

- Risultato operativo adjusted(1) € 10,0 milioni

- Risultato netto € 6,0 milioni

- Risultato netto adjusted(1) pari a € 6,8 milioni

- Combined ratio IFRS 17(2) 80,1%

Il Solvency II ratio di Gruppo al 31 marzo 2024 è pari al 213,2 % (212,0% al termine dell'esercizio 2023).

Nel periodo sono state avviate importanti progettualità volte ad arricchire ulteriormente la piattaforma OverX e la qualità dei dati a disposizione della Compagnia; sono inoltre proseguite le attività funzionali all’avvio dell’operatività in Spagna tramite sede secondaria, attesa entro la fine dell’esercizio.

La gamma dei prodotti offerti da REVO, sia in ambito Specialty che parametrico, si è ulteriormente ampliata, con forte apprezzamento da parte degli intermediari anche grazie al livello di servizio offerto, che rimane eccellente in termini di tempi di risposta.

Al 31 marzo 2024, il network distributivo di REVO è composto da 70 broker e 114 agenti, oltre a circa 250 relazioni commerciali intrattenute per il tramite di REVO Underwriting.

Verona, 9 maggio 2024 - Il Consiglio di Amministrazione di REVO Insurance S.p.A., capogruppo del Gruppo REVO Insurance, ha approvato in data odierna i risultati consolidati relativi al primo trimestre 2024.

ANDAMENTO STRATEGICO NEL TRIMESTRE

Nel corso del trimestre si segnalano le seguenti attività, la cui implementazione è allineata agli obiettivi di Piano Industriale:

- Rafforzamento delle relazioni con gli intermediari, con il mantenimento di livelli di servizio senza eguali nel mercato. Nel corso del periodo è ulteriormente aumentato il valore dei premi generato dal canale broker (43% del totale GWP rispetto al 31% al termine del primo trimestre 2023);

- Ulteriore ampliamento della gamma prodotti Specialty e parametrici, con altri rilasci attesi nel corso delle prossime settimane, per rendere REVO sempre più attore di riferimento nell’offerta di soluzioni assicurative dedicate al mondo delle PMI;

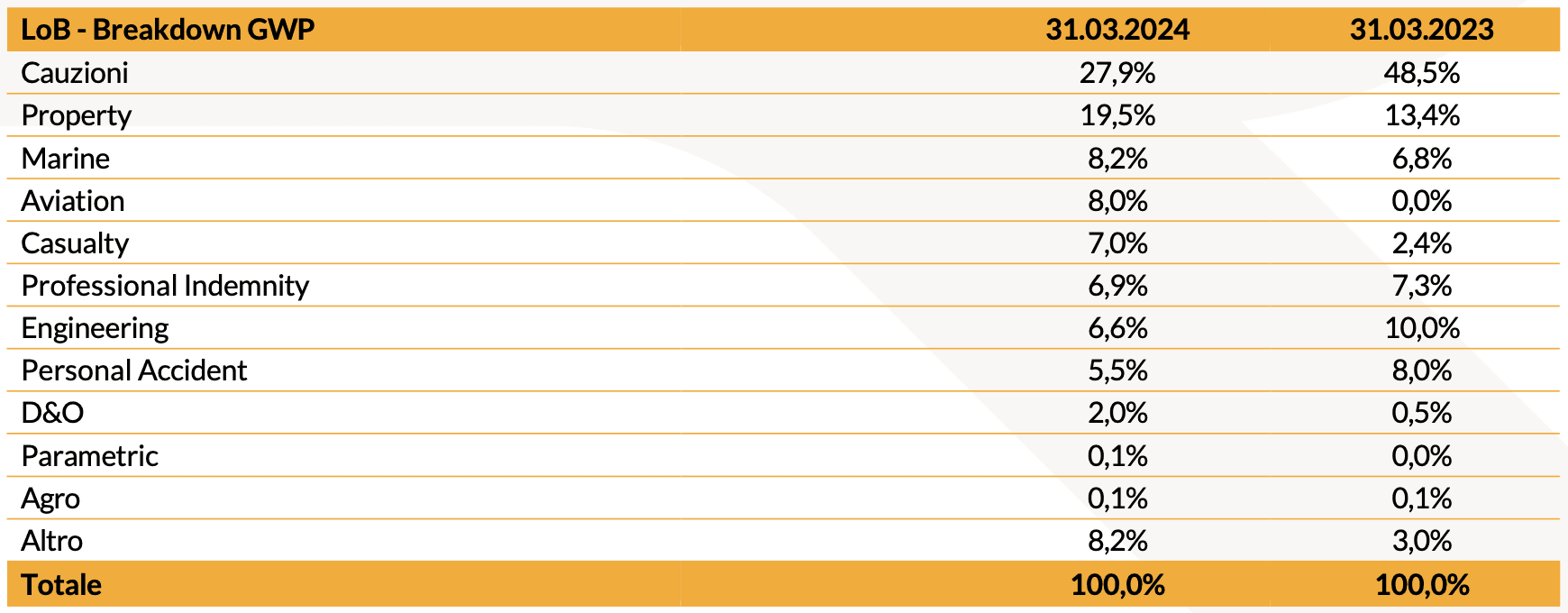

- Crescita dei GWP in tutte le linee di business, con ulteriore diversificazione in termini di mix di produzione. Di seguito una tabella di sintesi:

- Nell’ambito del progetto REVO Iberia, proseguimento della costruzione della squadra manageriale sotto la guida di Fernando Lara, con l’avvio di relazioni commerciali con gli intermediari locali e il rafforzamento delle interlocuzioni con i grandi broker internazionali. Si ricorda che l’autorizzazione ad operare in Spagna tramite apertura della sede secondaria è prevista entro la fine dell’esercizio;

- Utilizzo esponenziale della piattaforma proprietaria OverX, con rilevanti benefici in termini operativi grazie al rilascio di nuove funzionalità in termini di automazione, come ad esempio, quelle relative al ramo Engineering;

- Estensione del modulo OverX Sinistri, il nuovo sistema di claim management REVO, a tutti i rami Specialty (ad esclusione del ramo Cauzioni);

- Arricchimento delle fonti dati e rinforzo dei processi di data governance grazie all’attivazione di un nuovo sistema di Data Quality creato in house, che pone REVO all’avanguardia anche nel campo della qualità e della sicurezza dei dati. Il nuovo sistema è funzionale alla semplificazione delle attività operative e all’aumento delle performance di servizio;

- Assunzione di nuove risorse (per un totale di 208 dipendenti), a ulteriore rafforzamento di una squadra operante a pieno regime e prosecuzione del progetto di formazione dedicato all’ulteriore potenziamento delle soft skills (il 40% delle persone coinvolte);

- Mantenimento di un’elevata esposizione del portafoglio investimenti ad asset di qualità, in un contesto di mercato che continua a restare favorevole;

- Costituzione di un Comitato Guida per la definizione delle attività propedeutiche all’ottenimento della Certificazione Parità di Genere;

- Avvio delle progettualità incentrate sul sistema di rendicontazione di sostenibilità con l’obiettivo della redazione del primo Sustainability Report di REVO riferito all’esercizio 2025.

PRINCIPALI KPI IFRS 17

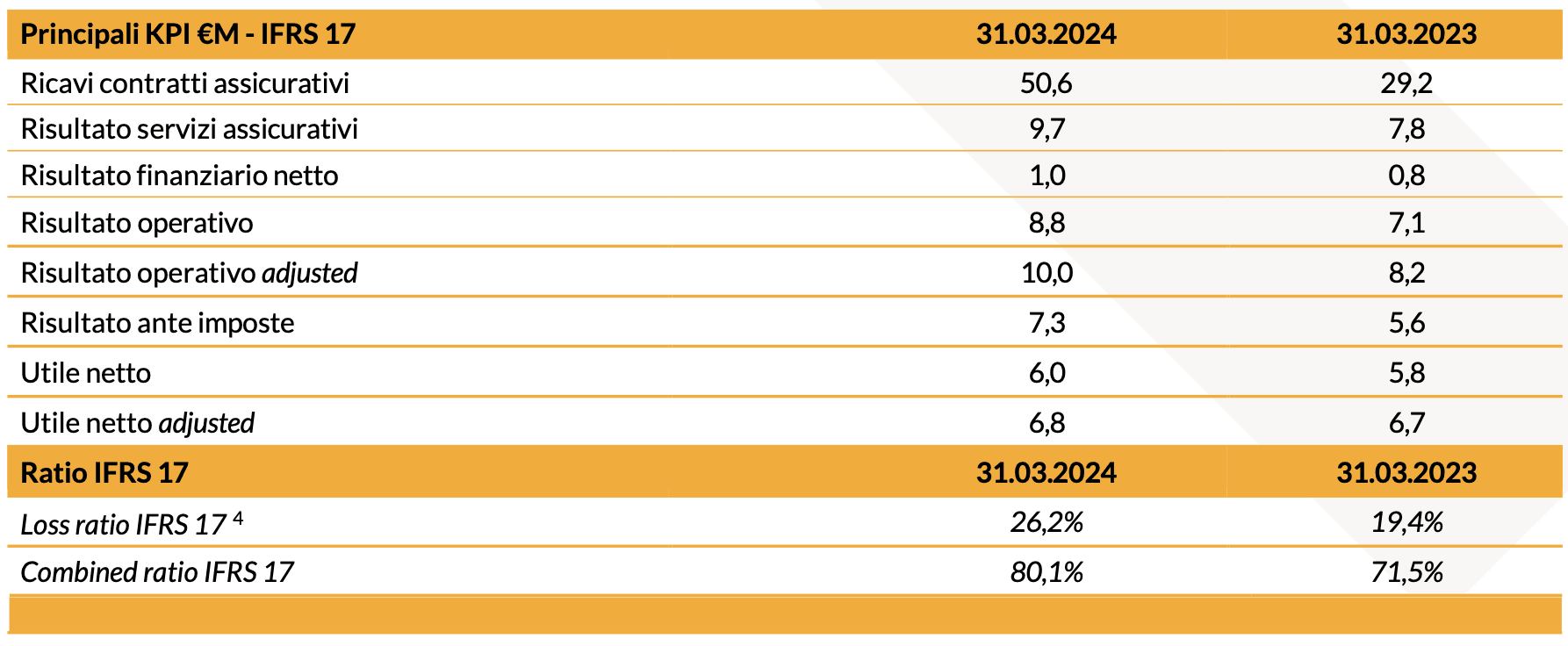

Di seguito si riporta una tabella di sintesi relativa ai principali KPI di Gruppo al 31 marzo 2024 esposti secondo quanto previsto dal principio contabile IFRS 17 (3):

In particolare, si segnalano nel periodo:

- A fronte di premi lordi contabilizzati pari a € 72,8 milioni, ricavi dai contratti assicurativi pari a € 50,6 milioni, in sensibile aumento rispetto al medesimo periodo 2023. Tutte le linee di business hanno registrato una crescita in termini assoluti rispetto al medesimo periodo dell’esercizio precedente;

- Mantenimento di un ottimo livello di profittabilità tecnica complessiva, con un loss ratio(3) pari al 26,2%, in graduale aumento rispetto al primo trimestre 2023 (pari al 19,4%). Tale dinamica risulta perfettamente coerente con la diversificazione del mix di portafoglio prevista dal Piano Industriale. Non si segnalano nel trimestre sinistri di significativa entità;

- Risultato dei servizi assicurativi, al netto dei costi direttamente imputabili ai contratti assicurativi e delle dinamiche riassicurative, pari a € 9,7 milioni (€ 7,8 milioni al 31 marzo 2023), con un’ulteriore riduzione dell’incidenza dei costi attribuibili ai contratti assicurativi controbilanciata da una maggiore incidenza del costo della riassicurazione (anche per la maggiore capacità catastrofale assunta in fase di rinnovo);

- Combined ratio IFRS 17 pari all’80,1%, in crescita rispetto al medesimo periodo 2023 (pari al 71,5%), ma in riduzione rispetto a quanto registrato nel corso dell’esercizio precedente (pari all’85,8%). Tale andamento risulta coerente con gli obiettivi di medio termine di Piano;

- Risultato finanziario netto pari a € 1,0 milioni, di cui il contributo positivo netto degli investimenti è risultato pari a € 1,1 milioni. Nel corso del trimestre l'attività di gestione volta ad aumentare ulteriormente il livello di diversificazione del portafoglio (esposizione al rischio governativo Italia pari al 34,1% rispetto al 37,8% al 31 dicembre 2023), con duration complessiva contenuta;

- Risultato operativo adjusted predisposto secondo IFRS 17 pari a € 10,0 milioni, in aumento rispetto al primo trimestre 2023 (pari a € 8,2 milioni), con una marginalità(5) sensibilmente superiore rispetto a quanto registrato nel corso dell’esercizio 2023 (19,7% rispetto al 14,3%). Si ricorda che il Risultato operativo adjusted dell’intero esercizio 2023 è risultato pari a € 21,3 milioni;

- Utile netto consolidato pari a € 6,0 milioni, in lieve crescita rispetto al risultato del primo trimestre 2023 (pari a € 5,8 milioni, su cui ha inciso la presenza di una componente fiscale positiva one-off);

- Patrimonio netto di Gruppo pari a € 229,3 milioni, in aumento rispetto al valore al termine dell'esercizio 2023 (pari a € 225,6 milioni).

A soli fini di completezza informativa, si riportano in seguito i principali indicatori finanziari al 31 marzo 2024 redatti secondo il principio contabile IFRS 4:

- Premi lordi contabilizzati € 72,8 milioni

- Risultato operativo € 8,7 milioni

- Risultato operativo adjusted € 9,5 milioni

- Risultato netto € 5,7 milioni

- Risultato netto adjusted pari a € 6,5 milioni

- Loss ratio netto 28,4%

- Combined ratio netto 76,2%

SOLVENCY II

La solidità patrimoniale di Gruppo si conferma elevata e superiore ai target di medio termine di Piano, con un Solvency II ratio(6) al termine del trimestre pari al 213,2% (pari al 212,0% al 31 dicembre 2023).

AZIONI PROPRIE

Al 31 marzo 2024, sono detenute in portafoglio n. 850.700 azioni proprie, equivalenti a circa lo 3,46% del capitale sociale(7).

OUTLOOK SECONDO TRIMESTRE

Dopo un avvio di anno caratterizzato da una rimodulazione delle aspettative di politica monetaria e da un rialzo generalizzato dei rendimenti obbligazionari, il secondo trimestre del 2024 sarà ancora dominato dall’orientamento delle Banche Centrali: Federal Reserve e BCE dovranno dare prova di grande equilibrismo in un contesto in cui, da un lato crescita e occupazione hanno mostrato una tenuta decisamente migliore rispetto alle attese iniziali, dall’altro alcune componenti di inflazione si stanno rivelando più resistenti del previsto. Nella prima lettura di fine aprile i PIL di Italia ed Eurozona nel primo trimestre riportano il segno positivo a +0,3% nel confronto con il trimestre precedente.

In questo contesto macroeconomico REVO proseguirà con l’esecuzione del proprio piano industriale, attraverso l’ulteriore sviluppo delle principali progettualità in corso in ambito tecnologico ed operativo, con l’obiettivo di avvicinarsi con sempre maggiore rapidità agli obiettivi di raccolta prefissati, confermando la traiettoria di anticipo rispetto alle stime di Piano Industriale, incentrate sulla profittabilità e sulla solidità del Gruppo.

EVENTI SUCCESSIVI AL 31 MARZO 2024

Si informa che l’Assemblea degli azionisti, riunitasi in seduta ordinaria e straordinaria il 19 aprile 2024, ha approvato tutti gli argomenti posti all’ordine del giorno.

Si segnala, in particolare, che l’Assemblea, in seduta ordinaria, giusta scadenza naturale del mandato, ha proceduto alla nomina del nuovo Collegio Sindacale per il triennio 2024 – 2026. Sono stati eletti: Alberto Centurioni (Presidente), Saverio Ugolini e Claudia Camisotti (Sindaci Effettivi). Quali Sindaci supplenti sono stati altresì nominati Francesco Rossetti e Paola Mazzucchelli.

Inoltre, si informa che il Consigliere, dott. Ignazio Rocco di Torrepadula, con effetto dal 20 aprile 2024, ha rassegnato le proprie dimissioni dalla carica.

***

Il dirigente preposto alla redazione dei documenti contabili societari, dott. Jacopo Tanaglia, dichiara ai sensi del comma 2 articolo 154bis del Testo Unico della Finanza che l’informativa contabile contenuta nel presente comunicato corrisponde alle risultanze documentali, ai libri ed alle scritture contabili. Si precisa che i dati economico patrimoniali contenuti nel presente comunicato non sono stati sottoposti a revisione.

(1) Adjustments IFRS 17 = inclusi proventi ed oneri ricorrenti degli investimenti e provvigioni riconosciute da REVO Udw alla rete, esclusi ammortamenti attivi materiali, liquidazione TFM, costi straordinari, costi per debiti finanziari, VoBA e LTIP.

(2) Combined ratio lordo IFRS 17 = (Costi per servizi assicurativi emessi + risultato della riassicurazione) / (Ricavi assicurativi lordo riass e VoBA).

(3) Si ricorda che, nell'ambito dell'adozione del principio contabile internazionale IFRS 17, REVO adotta un approccio semplificato (c.d. "Premium Allocation Approach"). I KPI sono coerenti con la rappresentazione adottata nel bilancio consolidato di REVO al 31 dicembre 2023.

(4) Loss ratio IFRS 17 = (Sinistri lordi di competenza del lavoro diretto e indiretto) / (Ricavi assicurativi lordo riass, provvigioni e VoBA).

(5) Risultato operativo adjusted / Ricavi contratti assicurativi.

(6) Calcolo basato sull’adozione della Standard Formula

(7) Capitale sociale comprendente le sole azioni ordinarie